- Desde 2016, creció el cociente de deuda pública relevante en moneda extranjera como porcentaje de las exportaciones y del producto. En consecuencia, la economía argentina incrementó su dependencia del ingreso de dólares financieros y su fragilidad externa.

- En los próximos dos años, la deuda aumentará más rápido que la capacidad de generar dólares comerciales (genuinos). Por lo tanto, quien asuma a finales de 2019 encontrará una economía más dependiente del financiamiento externo que la heredada en 2015.

Menos emisión y más deuda externa: la nueva forma de cerrar la brecha

Una de las políticas económicas que más se modificó desde el cambio de gobierno fue el mix de financiamiento del déficit fiscal. Si bien el rojo consolidado del Sector Público Nacional no se alteró sustancialmente en los últimos dos años, su financiamiento sí lo hizo. Concretamente, mientras que la gestión anterior cerraba el bache fiscal con emisión monetaria y colocaciones de deuda a otros organismos estatales a tasas de interés inferiores a las del mercado, el gobierno actual apuesta a los mercados de capitales.

El principal objetivo de este cambio fue relajar las presiones sobre los precios, atenuando el ritmo de expansión de la base monetaria. Como señal de este cambio, sobresale que los Adelantos Transitorios y la remisión de utilidades del Banco Central al Tesoro Nacional pasaron de 2,7% del PBI en 2015 a 1,5% en 2017. Asimismo, esperamos que representen 1,2% del PBI este año, promediando 1,4% a lo largo de la gestión Cambiemos.

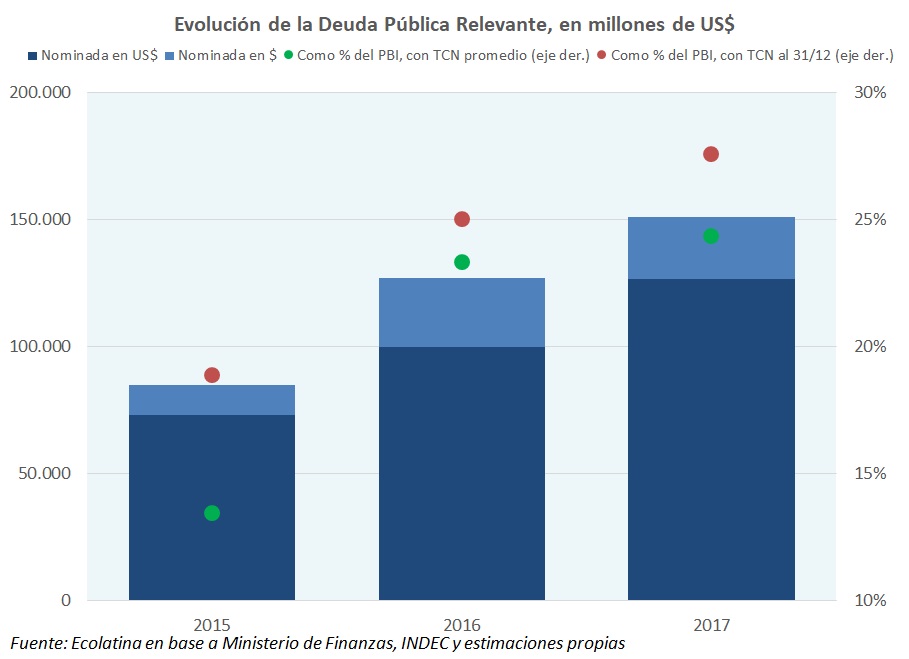

Vale remarcar que este cambio fue posible por el acotado stock de deuda con acreedores privados y organismos internacionales que heredó el gobierno nacional. A diferencia de las principales variables macroeconómicas, que en diciembre de 2015 implicaban una “pesada herencia”, las obligaciones de deuda relevantes (con organismos internacionales y el sector privado) eran un activo (menos de 20% del PBI).

Producto del cambio en el mix de financiamiento, la deuda pública relevante casi se duplicó entre 2015 y 2017, pasando de US$ 85.000 millones al momento del cambio de gestión, a poco más de US$ 150.000 millones al cierre del año pasado. En este punto, cabe destacar la importancia de los compromisos en moneda extranjera: alrededor de cuatro quintos del total de la deuda pública relevante está nominada en divisas. En este caso, el monto de deuda en moneda dura saltó más de 70% en los últimos dos años, al pasar de US$ 73.000 millones al cierre de 2015 a más de US$ 125.000 millones en 2017.

Como resultado, se está configurando un nuevo escenario para la economía local. Si bien el equipo económico está corrigiendo algunos de los desequilibrios macroeconómicos heredados, en el camino se está incrementando la fragilidad de nuestra economía, producto de la creciente dependencia del financiamiento privado en divisas. Por lo tanto, tiene sentido analizar la evolución de los principales indicadores de sostenibilidad de la deuda pública relevante, para diagnosticar el “estado de salud” de la economía local. Asimismo, motivado por la mayor importancia de la deuda en moneda dura, es necesario centrar el diagnóstico en la dinámica del frente externo, a fin de hallar los puntos flacos del actual esquema económico y detectar sus potenciales focos de inestabilidad.

La sostenibilidad de la deuda pública relevante y en divisas bajo la lupa

Dado que la mayoría de los compromisos son en moneda extranjera, el frente externo es donde se centran las principales obligaciones: el Sector Público Nacional deberá afrontar una serie de compromisos crecientes en una moneda que no emite. Dicho de otro modo, deberá garantizar por la vía comercial (exportaciones de bienes y servicios) o por la financiera (llegada de inversores privados, de inversión extranjera directa o nueva deuda), la oferta de dólares necesaria para financiar los compromisos asumidos.

En primer lugar, en 2017 el principal arribo de dólares de la economía argentina fue financiero. Mientras que la salida neta de divisas comerciales más que se triplicó entre 2015 y 2017, al pasar de US$ -1.700 millones a US$ -5.300 millones, el flujo de dólares por capital pasó de un déficit de US$ -2.200 millones en 2015 a un superávit de US$ 27.200 millones el último año. Por lo tanto, las colocaciones de deuda externa del Gobierno nacional se transformaron en una de las principales fuentes del atraso cambiario. Asimismo, la creciente fragilidad de la oferta de divisas enciende señales de alerta: la salida neta de dólares comerciales, es decir, la de aquellos que no necesitan de repago, se profundizó el año pasado.

La apreciación cambiaria reduce la competitividad externa de la producción local. Esta política, combinada con la apertura comercial, explica que, mientras que las exportaciones de bienes crecieron 6% en cantidades entre 2015 y 2017, los volúmenes importados avanzaron más del triple (+18,4%). Asimismo, medido en dólares corrientes, la dinámica entre compras y ventas al resto del mundo también se encuentra desacoplada: las exportaciones treparon 3% mientras que las importaciones saltaron 11%.

Producto de las nuevas emisiones en moneda dura, el cociente entre deuda pública relevante en divisas y exportaciones de bienes saltó de 130% en 2015, a más de 215% el año pasado. Por su parte, el rojo del intercambio de mercancías se multiplicó casi por tres en los últimos dos años, al pasar de US$ -3.000 millones en 2015 (-0,6% del PBI) a casi US$ -8.500 millones en 2017 (-1,4% del PBI). De este modo, se comprende por qué el frente comercial externo se configura como el talón de Aquiles del actual modelo.

Este panorama enciende luces de alerta para el mediano plazo, lo que provoca interrogantes en los inversores externos. Como reflejo de estas preocupaciones, sobresale la dinámica del riesgo país observada en 2018. Si bien este indicador se incrementó de manera generalizada a escala global, motivado por la incertidumbre internacional que desataron los rumores sobre la suba de la tasa de interés de la Reserva Federal de Estados Unidos, el impacto en nuestro país fue mucho mayor que en el resto de los mercados emergentes. Mientras que el spread de tasa (costo de endeudamiento) de los países en desarrollo aumentó 1,5% en el primer bimestre de 2018, el de Argentina saltó 15,4%, retornando a los niveles de mayo de 2017.

A contramano de estos indicadores que arrojan señales de fragilidad, el gobierno hace hincapié en el acotado nivel del cociente entre la deuda pública relevante en divisas y el PBI para demostrar la solidez de su esquema. En términos contables, corresponde tomar al valor del dólar del último día hábil del año para realizar la división en cuestión. Haciendo este cálculo, dicho indicador trepó 8,5 p.p. entre 2015 y 2017, al pasar del 19% al momento del cambio de gestión al 27,5% el año pasado. A pesar de su crecimiento, este ratio continúa en niveles acotados, incluso por debajo del promedio de la región (45%).

Sin embargo, este indicador es muy volátil, lo que le quita validez. En términos macroeconómicos, es más atinado considerar al promedio anual del tipo de cambio, a fin de observar una medida más estable, que elimine posibles desvíos propios de un día particular (el cierre del año). Haciendo este cálculo, el cociente saltó más de 10,5 p.p. en los últimos dos años, al pasar de 13,5% en 2015 a más de 24% en 2017.

En este sentido, cabe destacar que el PBI en dólares es una construcción aritmética: nuestro país opera en otra moneda. Por ende, no es estable, sino que depende de los movimientos del tipo de cambio. Considerando la corrección del dólar del último diciembre, el ratio entre la deuda pública relevante en moneda extranjera y el PBI trepó 1,7 p.p. en tan sólo dos semanas, al pasar del 25,8% el 15 de diciembre de 2017 al mencionado 27,5%.

Por lo tanto, y a modo de conclusión, al mirar la evolución de los principales indicadores de sustentabilidad de la deuda pública relevante en moneda extranjera, se observa un marcado deterioro en los últimos dos años. No obstante, producto del acotado nivel de endeudamiento agregado, la situación de corto plazo se muestra sólida.

La deuda continuará creciendo los próximos dos años

Los movimientos descriptos a lo largo del presente informe se profundizarán en los próximos dos años. La deuda pública relevante continuará en crecimiento, a la par que el bache del sector público nacional se achicará gradualmente. Asimismo, crecerá más rápido la deuda pública en moneda extranjera que la capacidad de generación de divisas genuinas (exportaciones de bienes y servicios), agudizándose la fragilidad mencionada.

En consecuencia, la economía del 10 de diciembre de 2019 será considerablemente más dependiente del financiamiento externo que la del 10 de diciembre de 2015. Sin embargo, gozará de una menor cantidad de distorsiones. Por lo tanto, el panorama económico local luego de 2019 se ubicará en un punto intermedio entre el legado por la Convertibilidad (muy endeudado) y el kirchnerismo (poca deuda, pero una economía plagada de distorsiones). Dicho de otro modo, el gobierno que asuma en 2019 deberá lidiar con menos restricciones en el ámbito interno, pero afrontará mayores compromisos en el plano externo.